عرضه اولیه نخریس امروز دوشنبه ۱۱ دی ماه انجام خواهد شد. در این مطلب قصد داریم تا به بررسی این نماد بپردازیم و به این پرسش پاسخ دهیم که خرید نخریس در چه قیمتی مناسب است؟

اقتصادسنج| عرضه اولیه نخریس امروز دوشنبه ۱۱ دی ماه انجام خواهد شد. در این مطلب قصد داریم تا به بررسی این نماد بپردازیم و به این پرسش پاسخ دهیم که خرید نخریس در چه قیمتی مناسب است؟

معرفی شرکت:

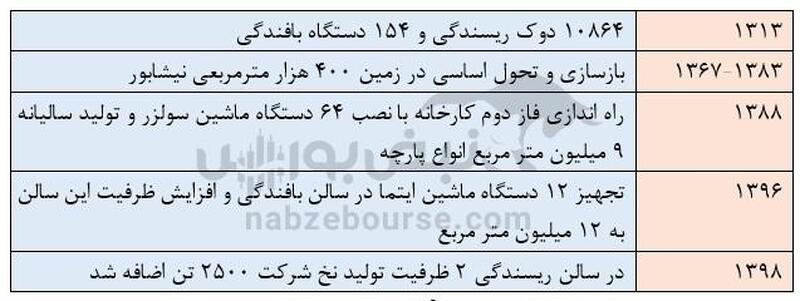

شرکت نخریسی و نساجی خسروی خراسان در سال ۱۳۱۳ به صورت شرکت سهامی خاص تاسیس شده و سال ۱۳۵۵ از سهامی خاص به سهامی عام تبدیل گردیده است در تاریخ ۱۲/۰۷/۱۴۰۱ در فرابورس ایران پذیرفته شده است. سیر تحولات شرکت از ابتدای تاسیس در جدول زیر مشاهده میشود.

در حال حاضر شرکت جزو شرکتهای فرعی آستان قدس رضوی می باشد. فعالیت شرکت در حوزه ریسندگی، بافندگی و رنگرزی است. محصولات شرکت انواع نخ (پنبه ای، پنبه لایکرا، ویسکوز، پلی استر، پلی استرپنبه و پلی استرویسکوز) و پارچههای خام هستند. ظرفیت اسمی تولید نخ ۷۸۰۰ تن و تولید پارچه ۱۲ میلیون متر مربع است.

طرح توسعه:

تولید و فروش:

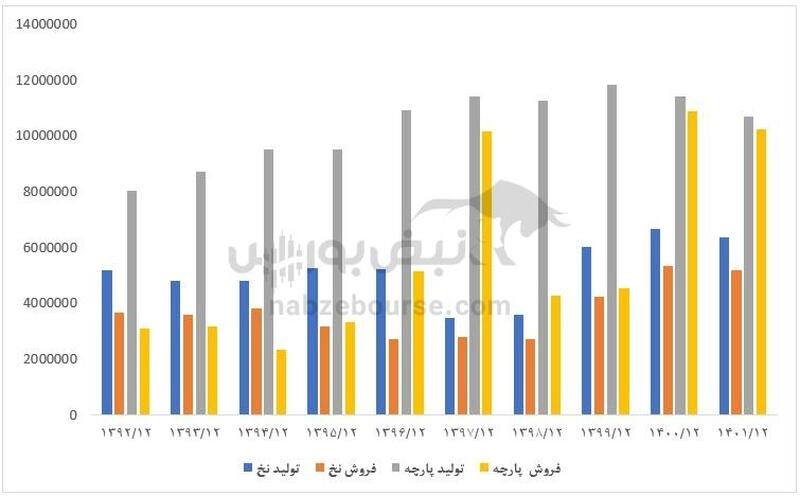

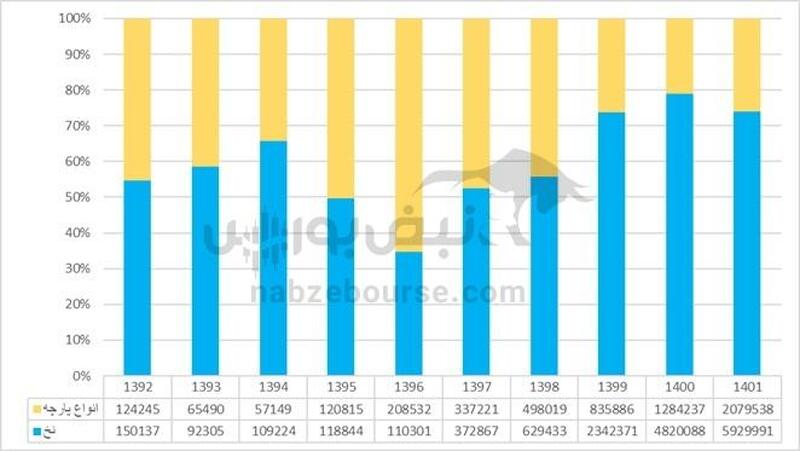

میزان تولید نخ بر حسب کیلوگرم و برای پارچه برحسب متر مربع است. تولید نخ پس از اتمام طرح توسعه ۲۵۰۰ تنی سال ۹۸ در محدوده ۶ تا ۶.۶ هزار تنی قرار گرفته است. تولید پارچه نیز حدود ۸۵ تا ۹۰ درصد ظرفیت اسمی است. تمام فروش شرکت داخلی بوده (تنها در تابستان ۱۴۰۲ فروش صادراتی حوله به میزان ۳۶ تن و مبلغ ۱۰ میلیارد تومان گزارش شده) و سهم شرکت از فروش داخل در بازار محصولات حدود ۱ درصد است.

در شکل زیر مبلغ فروش شرکت در ادوار گذشته مورد بررسی قرار گرفته است. همانطور که در شکل زیر مشاهده میشود به طور کلی فروش نخ میزان بیشتری نسبت به پارچه را به خود اختصاص داده است. شرکت پتانسیل افزایش فروش از محل پارچه را دارد که همانطور که اشاره شد، توسعه واحد بافندگی نیز در دست اقدام است و حدودا تا پایان سال ۱۴۰۲ به اتمام میرسد. با توجه به این که پارچه حاشیه سود بالاتری نسبت به نخ دارد، به سودآوری بیشتر شرکت کمک میکند. همچنین پروژه رنگرزی در راستای تکمیل زنجیره ارزش در حال مطالعه و بررسی است و تخمین هزینه خرید ماشین آلات مربوطه حدود ۱۰ میلیون یورو است که جزء برنامههای بلند مدت شرکت است.

بهای تمام شده:

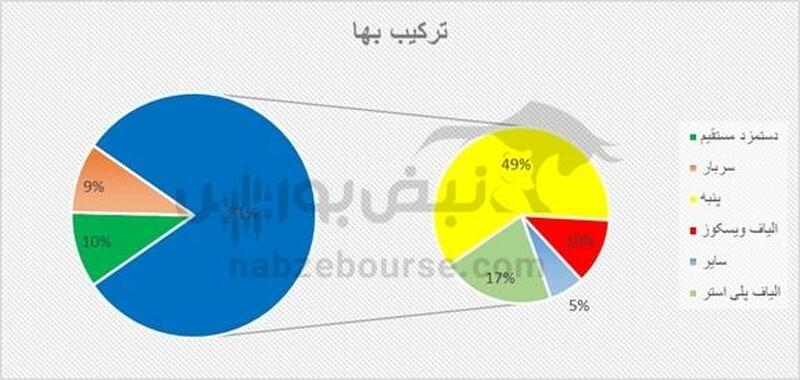

همانطور که در شکل مشاهده میشود، بیش از ۸۰% درصد هزینههای تولید مربوط به قسمت مواد مستقیم است. در این بخش نیز نیمی از هزینهها مربوط به پنبه و مابقی برای سایر الیاف است. تقریبا ۵۰ درصد پنبه به صورت وارداتی است که عمده آن از تاجیکستان تامین میشود. همچنین الیاف ویسکوز هم به صورت وارداتی است که این الیاف هم طبیعی هستند. به لحاظ مقداری ۹۵ درصد مواد مورد استفاده پنبه و پلی استر هستند.

نرخ ها:

نرخ مواد و محصولات به ازای هر کیلوگرم در نمودار زیر مشاهده میشود. برای پارچه فرض شده است که هر ۱ متر مربع پارچه ۱۸۰ گرم وزن داشته باشد. نرخ پنبه وارداتی به میزان کشت و برداشت پنبه با توجه به شرایط آب و هوایی، میزان تقاضای سایر کشورها و نرخ الیاف دیگر بستگی دارد. واردات با نرخ ارز نیمایی صورت میگیرد. نرخ پنبه داخلی کمی ارزانتر از وارداتی است که یکی از علل آن را میتوان مربوط به کیفیت پنبه دانست. نرخ گذاری محصولات توسط خود شرکت و با توجه به بهای تمام شده و بررسی رفتار رقبا تعیین میشود.

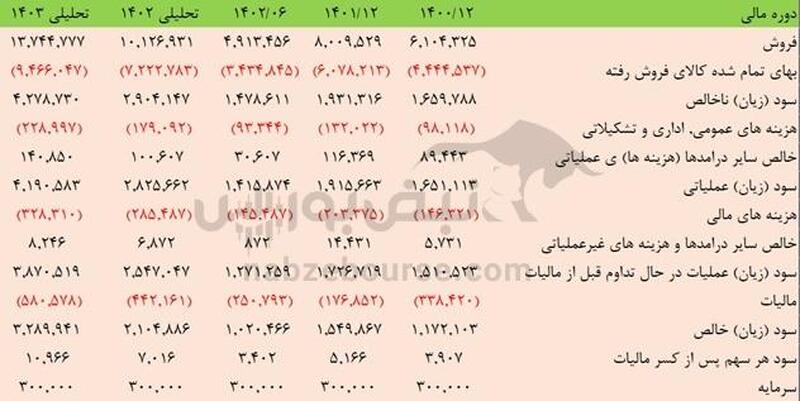

سود و زیان:

شکل زیر صورت سود و زیان شرکت است. حاشیه سود ناخالص شرکت بین ۲۴ تا ۳۲ درصد متغیر بوده است. سایر هزینهها اعم از مالیات، هزینههای مالی و هزینه عمومی اداری به ترتیب بیشترین اثر را دارند و جمع این هزینهها ۵ تا ۱۰ درصد سود ناخالص را کاهش میدهند.

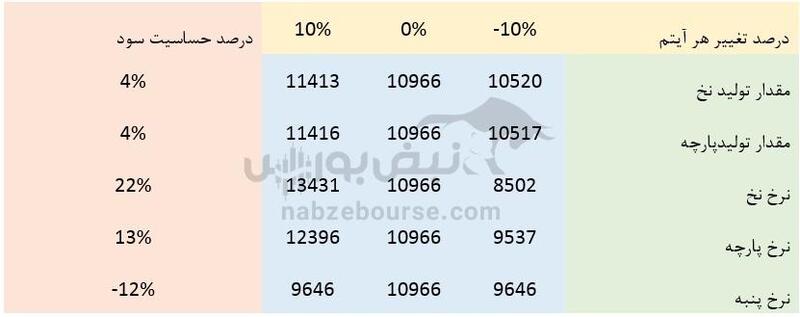

مفروضات در جدول زیر تشریح شده است:

با توجه به مفروضات تشریح شده، سود به ازای هر سهم در سال ۱۴۰۲ و ۱۴۰۳ به ترتیب ۷، ۰۱۶ و ۱۰، ۹۶۶ ریال تخمین زده می شود.

در جدول زیر میزان حساسیت سود سال ۱۴۰۳ نمایش داده شده است. برای مثال ۱۰ درصد افزایش در مقدار فروش نخ، سود تخمینی را از ۱۰، ۹۶۶ به ۱۳، ۴۳۱ ریال میرساند (۲۴ درصد افزایش میدهد). نرخ نخ بیشترین تاثیر بر سود خالص را دارند.

ارزشگذاری:

نمادهای نطرین و نمرینو از جمله شرکتهای بورسی صنعت نساجی هستند که P/E TTM کنونی آنها ۲۷ و ۲۲ است در حالی که این نسبت برای کل بورس ۵/۷ است. در صورتی که P/E بازار را در سود خالص سال ۱۴۰۲ نخریس ضرب کنیم، ارزش بازار این نماد بیش از ۲ برابر نمادهای همگروه (حتی با P/E>۲۲) خواهد شد؛ بنابراین به عنوان نماد بزرگ این صنعت در بازار سرمایه، باید از نسبت P/E منطقی تری که با میانگین بازار هم همخوانی داشته باشد، استفاده کنیم. با توجه به اندازه صنعت و طرحهای توسعه پیشروی نخریس، نسبت P/E در حوالی ۸ برای آن منطقی به نظر میرسد. بدین ترتیب میتوان طبق روش ضریب قیمت به سود خالص آینده نگر، با تنزیل سود تخمینی (۳۵%) و نسبت P/E مذکور، ارزش هر سهم را در بازهی ۶۵،۰۰۰ ریال در نظر گرفت.

قیمت جذاب برای عرضه اولیه این سهم باید حداقل بازدهی ۵۰% تا قیمت ذاتی را برای خریداران ایجاد کند که در بازار رکودی حداقل ۳۰% بازدهی کوتاه مدت به خریداران خرد برساند؛ با این دیدگاه محدوده قیمتی ۴۳،۰۰۰ ریالی مناسب برای عرضه اولیه میباشد.

نبض بورس/