داده های بانک مرکزی نشان می دهد که بانک های خصوصی با سردمداری بانک آینده، در صدر فهرست تسهیلات دهی به اشخاص مرتبط بوده اند. با این حال با اجرای قانون جدید بانک مرکزی از خرداد امسال، امید می رود آزادی بی ضابطه بانک ها در تامین مالی خودی ها کنترل و از تبعات منفی آن پیشگیری شود.

اقتصادسنج| داده های بانک مرکزی نشان می دهد که بانک های خصوصی با سردمداری بانک آینده، در صدر فهرست تسهیلات دهی به اشخاص مرتبط بوده اند. با این حال با اجرای قانون جدید بانک مرکزی از خرداد امسال، امید می رود آزادی بی ضابطه بانک ها در تامین مالی خودی ها کنترل و از تبعات منفی آن پیشگیری شود.

داده های بانک مرکزی نشان می دهد که بانک های خصوصی سهم قابل توجهی از تسهیلات پرداختی بانک ها به اشخاص مرتبط و شرکت های زیرمجموعه را به خود اختصاص داده اند. موضوعی که بیشتر ناظر به یک ناکارایی از منظر کل اقتصاد کشور بوده و ریشه در دایره عمل محدود بانک مرکزی در کنترل نظام بانکی دارد.

اما از آن جایی که طبق اظهارات مسئولان دولت، قانون جدید بانک مرکزی قرار است از حدود یک ماه دیگر اجرایی شود و این قانون استقلال و قدرت خوبی به این بانک برای اعمال نظارت بر بانک ها می دهد، امید می رود مهر پایانی بر این روندهای غلط زده شود.

اشخاص مرتبط بانک ها چه کسانی هستند؟

قبل از بررسی آمار بانک ها در زمینه تسهیلات دهی به اشخاص مرتبط باید نگاهی به تعریف این اشخاص داشته باشیم. آیین نامه «تسهیلات و تعهدات اشخاص مرتبط» ابلاغ شده توسط بانک مرکزی نشان می دهد اشخاص مرتبط با بانک ها، اشخاص حقیقی و حقوقی هستند که به واسطه مالکیت، مدیریت و یا نظارت، امکان این را دارند که به طور مستقیم و یا غیر مستقیم بر تصمیم گیری های اعتباری و سرمایه گذاری موسسه اعتباری اعمال کنترل و نفوذ کنند. به عنوان مثال، مدیران موسسات اعتباری، حسابرسان مستقل و بازرسان قانونی این موسسات، اشخاص حقیقی و اعضای خانواده آن ها که به طور فردی یا جمعی، مالک حداقل ۵ درصد سهام موسسه اعتباری باشند، و… از این جمله اند.

در خور ذکر است همان طور که منطق ایجاب می کند، بانک مرکزی در آیین نامه ابلاغی خود، برای تسهیلات و تعهدات اشخاص مرتبط حد قرار داده است. از جمله این که مجموع خالص تسهیلات و تعهدات به «هر شخص» مرتبط نباید از سه درصد سرمایه پایه موسسه اعتباری تجاوز کند. دوم این که مجموع خالص تسهیلات و تعهدات به (کل) «اشخاص مرتبط» نباید از ۴۰ درصد سرمایه پایه موسسه اعتباری بیشتر شود.

بانک های خصوصی در خدمت اشخاص و شرکت های مرتبط

اگر حدودی که بانک مرکزی برای تسهیلات دهی به اشخاص مرتبط تعیین کرده است را در نظر نگیریم، گزارش اکو ایران از داده های مربوط به تسهیلات بانک ها به اشخاص مرتبط نشان می دهد که در پایان اسفند ۱۴۰۲، بانک های خصوصی سهم بالایی در این زمینه را به خود اختصاص داده اند. بر این اساس بانک آینده با ۱۳۹ هزار میلیارد تومان، بیشترین میزان تسهیلات دهی به اشخاص مرتبط خود را داشته و جالب اینجاست که بیش از ۶۳ درصد تسهیلات اشخاص مرتبط این بانک در زمره تسهیلات غیرجاری قرار داشته اند. یعنی دو ماه یا بیشتر از سررسید قرارداد تسهیلاتشان گذشته است.

طبق این داده ها، بانک های شهر، ایران زمین، ملل و پاسارگاد که این ها هم بانک خصوصی محسوب می شوند، در رده های بعدی از نظر میزان تسهیلات دهی به اشخاص مرتبط قرار گرفته اند. نهایتاً در فهرست فوق، نخستین بانک دولتی از نظر بیشترین میزان تسهیلات به اشخاص مرتبط، بانک ملی است که در رده سیزدهم قرار گرفته است.

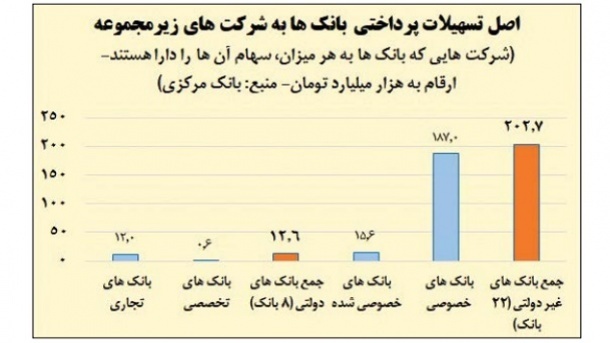

از سوی دیگر، آمارهای بانک مرکزی توجه ویژه بانک های خصوصی به شرکت های زیرمجموعه (یعنی شرکت هایی که بانک ها به هر میزان سهام آن ها را دارا هستند) را نشان می دهد. به طوری که این بانک ها اگر چه از نظر تعداد مورد بررسی، کمتر از سه برابر تعداد بانک های دولتی هستند، اما بیش از ۱۶ برابر آن ها به شرکت های زیرمجموعه خود تسهیلات پرداخت کرده اند.

کار ویژه عجیب بانک های خصوصی!

به گفته بحرینی، اقتصاددان و رئیس کمیته پولی و بانکی کمیسیون اقتصادی مجلس، سال ۱۳۸۰ اولین بانک خصوصی بعد از انقلاب در ایران متولد شد. اما بانک خصوصی که در ایران متولد شده، کار ویژه اش، تامین مالی بخش خصوصی نبوده، بلکه تامین مالی شرکت هایی بوده که دور و بر خودش ایجاد کرده است. وی با اشاره به شاخص ۱۰۰ یا ۵۰۰ شرکت برتر می گوید:

غیر از این چند سال اخیر که دلایل خاص دارد، همیشه بانک ها (ی خصوصی) در صدر شرکت های سودآور بوده اند. این سودآوری مربوط به این است که بالاخره یک کلونی (از شرکت ها) وجود دارد که از محل خلق پول و تامین مالی شرکت های وابسته به بانک مرتباً فربه می شود. به گفته وی از سال ۱۳۵۸ تا ۱۳۸۰، نقدینگی در کشور ۹۰ برابر شده، اما از سال ۱۳۸۱ تا ۱۴۰۲، نقدینگی در کشور ۲۴۳ برابر شده است. مهم ترین عامل انفجار نقدینگی در ۲۲ سال اخیر، فعال شدن شبکه بانک های خصوصی در ایران بوده است. بانک های خصوصی در نبود یک بانک مرکزی مقتدر، نابرابری های اقتصادی و اجتماعی را دامن زدند.

در مجموع خبرها حاکی از اجرای قانون جدید بانک مرکزی از ماه آینده است و می توان امیدوار بود با توجه به استقلال و قدرت عملی که این قانون برای بانک مرکزی ایجاد می کند، رویه خلق پول برخی بانک ها برای خودی ها (که تبعات منفی از جمله انحراف نقدینگی، خلق پول بی رویه و در نتیجه ایجاد فشارهای تورمی از این ناحیه دارد) از بین برود./ خراسان