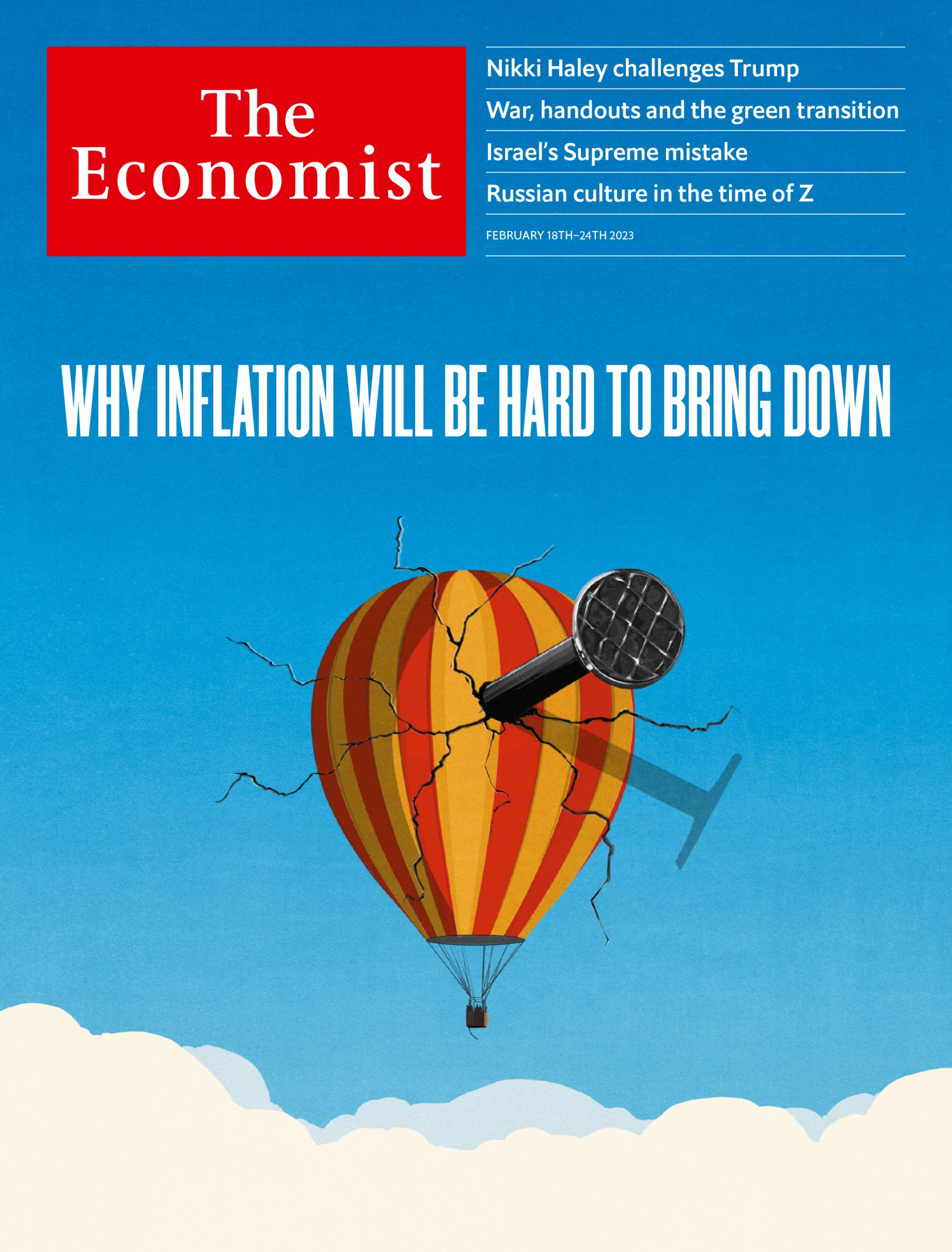

اکونومیست در سرمقاله خود به این مسئله پرداخته که چرا کنترل تورم سختتر از تصورات خواهد بود و چرا خوشبینی زیادی فعالان بازارها ممکن است به یاس تبدیل شود.

اقتصادسنج؛ اکونومیست در سرمقاله خود به این مسئله پرداخته که چرا کنترل تورم سختتر از تصورات خواهد بود و چرا خوشبینی زیادی فعالان بازارها ممکن است به یاس تبدیل شود.

بعد از همهگیری کرونا در سال ۲۰۲۰ تا توزیع گستردهی واکسنها، چرخ اقتصاد برای مدتی از حرکت خود ایستاد. کشورهای کوچک و بزرگ درگیر تبعات این بیماری، بهخصوص تعطیلیهای مداوم و طولانی شدند. این اتفاق به قدری برای خانوارها و بنگاهها غیرمنتظره و شدید بود که دولتها مجبور شدند تا با اعمال سیاستهای انبساطی، آنها را مورد حمایت خود قرار دهند. اندکی بعد از گذشتن از این بحران، در حالی که هنوز تمامی تبعات تصمیمگیریهای زمان کرونا به وقوع نپیوستهبود، جنگ روسیه علیه اوکراین، شوک جدیدی را به اقتصاد جهان وارد کرد. اوکراین یکی از مهمترین تولیدکنندههای گندم و ذرت جهان و روسیه، مهمترین تأمینکنندهی انرژی اروپا بود. درگیری جنگی میان این دو کشور، زنجیرهی تامین انرژی و مواد غذایی را تحت تأثیر قرار داد و فشار مضاعفی را به مصرفکنندگان جهان تحمیل کرد. کشورها به نوبت، افزایش نرخ تورم را ثبت میکردند و بعد از مدت کوتاهی، از سقفهای چند دهه خود عبور میکردند.

آمریکا و انگلیس دو کشوری بودند که بعد از حدود ۴۰ سال تورمشان از ۵ درصد عبور کرد. امروز حدود یک سال از تهاجم روسیه به اوکراین میگذرد و تقریباً میتوان گفت که آثار تورمی آن و تبعات همهگیری کرونا به وقوع پیوستهاست؛ در این مدت، بانکهای مرکزی قدرتمند در سراسر دنیا، با به کارگیری روشهای مختلف از جمله افزایش نرخ بهره سعی در کنترل تورم داشتند ولی با وجود نشانههای امیدوارکننده در تصویر کلی، همچنان شرایط مصرفکنندگان به پایداری نرسیدهاست.

خوشبینی افراطی در بازارها

ممکن است به دلیل وضعیت نامطلوب بازار سهام و اوراق قرضه در یک سال گذشته، هنوز متوجه فاز شدید «خوشبینی» در بازارهای مالی نشده باشیم. با این حال، راه دیگری برای توصیف وضعیت فعلی سرمایهگذاران، که از پاییز به طور فزایندهای اطمینان داشتند که تورم، بزرگترین مشکل اقتصاد جهان، بدون هیاهوی زیادی از بین خواهد رفت، وجود ندارد. بسیاری فکر میکنند که نتیجهی کاهش نرخ بهره در پایان سال ۲۰۲۳ این خواهد بود که به اقتصادهای بزرگ جهان، مهمتر از همه آمریکا، کمک میکند تا از رکود اقتصادی نجات پیدا کنند. در این شرایط سرمایهگذاران در حال قیمتگذاری سهام برای یک حالت ایدهآل در اقتصاد موسوم گلدیلاک هستند که در آن سود شرکتها در حالی که هزینه سرمایه کاهش می یابد، به طور سالم رشد میکند. اقتصاد گلدیلاک، اقتصادی است که در آن تغییرات (چه انقباضی و چه انبساطی) قابل توجه نخواهد بود.

در انتظار این اتفاق، شاخص S&P۵۰۰ در سهام آمریکا، از ابتدای سال حدود ۸ درصد رشد کردهاست. همزمان ارزش شرکتها حدود ۱۸ برابر درآمدهای آتی آنها است (نسبت پی به ای ۱۸)؛ این آمار در مقایسه با استانداردهای پس از همهگیری، زیاد نیست اما نسبت به میانگینی که در سالهای ۲۰۰۲ تا ۲۰۱۹ ثبت شدهبود، مقدار زیادی است. همچنین انتظار میرود که درآمدها در سال ۲۰۲۴ حدود ۱۰ درصد افزایش پیدا کند. این شرایط فقط مختص بازارهای آمریکا نیستند و در باقی بازارها نیز، رشد قابلتوجهی شکل گرفتهاست. مثلاً سهام اروپا، به لطف زمستان گرم که قیمت انرژی را محدود کردهاست، حتی بیشتر افزایش یافتهاست. در مجموع پول به سمت اقتصادهای نوظهور سرازیر شدهاست، اقتصادهایی که همچون چین از مواهب دوگانه برخوردار هستند؛ چینیها سیاست ضدکووید و دلار ارزانتر را کنار گذاشتهاند. این اتفاق نتیجهی انتظارات سستتر از سیاست پولی در آمریکا است.

باطن تورم و اثرات آن؛ امیدوارکننده یا مأیوسکننده؟

این یک تصویر به ظاهر زیبا است اما واقعهای که در بطن آن در حال رقمخوردن است، نشانههای مناسبی را ندارد. نبرد جهان با تورم، هنوز به پایان نرسیدهاست و ممکن است بزودی، بازارها با وضعیت اصلاحی روبهرو شوند. همزمان نشانههایی وجود دارد که سرمایه گذاران را امیدوار کردهاست. برای مثال آخرین آمار قیمت مصرف کنندهی آمریکا که در ۱۴ فوریه منتشر شد، نشان داد که آنها تورم کمتری را طی سه ماه منتهی به ژانویه نسبت به هر زمان دیگری از آغاز سال ۲۰۲۱ ثبت کردند. بسیاری از عواملی که برای اولین بار باعث افزایش تورم شدند، از بین رفتهاند. زنجیرههای عرضه جهانی دیگر تحت تأثیر تقاضای فزاینده برای کالاها قرار نمیگیرند و به دلیل همهگیری یا جنگ مختل نمیشوند. قیمت نفت امروز کمتر از قبل از حمله روسیه به اوکراین در یک سال پیش است. تصویر کاهش تورم در سراسر جهان تکرار می شود؛ نرخ کل تورم در ۲۵ کشور از ۳۶ کشور عمدتاً ثروتمند، کشورهای OECD، در حال کاهش است.

با این حال، نوسانات در تورم کل اغلب روندهای اصلی را به خوبی نشان نمیدهد. با دقت به جزئیات، به راحتی میتوان دریافت که مشکل تورم هنوز حل نشدهاست. تورم هسته در آمریکا، که مواد غذایی و انرژیهای ناپایدار را در آن محاسبه نمیکنند، در سه ماه گذشته با نرخ رشد سالانه ۴.۶ درصد افزایش یافتند و به آرامی شتاب گرفتن آنها مشهود است. منبع اصلی تورم در حال حاضر بخش خدمات است که بیشتر در معرض هزینههای نیروی کار قرار دارد. رشد دستمزد در آمریکا، بریتانیا، کانادا و نیوزلند هنوز بسیار بالاتر از نرخ تورم ۲ درصدی مورد انتظار بانکهای مرکزی است. رشد دستمزد در منطقه یورو کمتر از این مقدار است، اما در اقتصادهای مهمی مانند اسپانیا این نرخ افزایش یافتهاست.

البته با توجه به قدرت بازار کار، این نباید تعجب آور باشد. شش عضو از گروه هفت (G۷) که از کشورهای بزرگ و ثروتمند محسوب میشوند، از نرخ بیکاری نزدیک به پایینترین نرخ بیکاری خود در قرن اخیر برخوردار هستند. مثلاً آمریکا پایینترین سطح خود از سال ۱۹۶۹را تجربه میکند. درک این که چگونه تورم اساسی میتواند از بین برود در حالی که بازارهای کار تا این حد در انقباض هستند، دشوار است. با توجه به شرایط بازار کار، آنها بسیاری از بخشهای اقتصادی را در مسیر تورمی نگه میدارند تا تورم آن ها کمتر از ۳ الی ۵ درصد نشوند. این محدوده نسبت به تجربه دو سال گذشته کمی ملایمتر است اما یک مشکل بزرگ برای بانکهای مرکزی خواهد بود که بر اساس اهداف مشخصشدهی خود قضاوت میشوند. مجموعهی این اقدامات است که چشمانداز خوشبینانهی سرمایهگذاران را به شدت تقویت میکند.

افزایش نرخ بهره؛ حمایت یا آسیب؟

با توجه به احتمالهای موجود به نظر میرسد که تلاطم بازارها در آینده، اتفاق محتملی میتواند باشد. در هفتههای اخیر، سرمایهگذاران اوراق قرضه پیشبینی کردهاند که بانکهای مرکزی نرخهای بهره را کاهش نمیدهند، و در سطوح بالا نگهمیدارند. قابل تصور است که نرخها بدون آسیب مشخصی به اقتصاد بالا بمانند و تورم به کاهش خود ادامه دهد. اگر این اتفاق بیفتد، بازارها با رشد اقتصادی بالا تقویت خواهند شد. اما باید توجه داشت که بالا بودن دائمی نرخهای بهره به سرمایهگذاران اوراق قرضه ضرر وارد میکند؛ در واقع در این شرایط ادامه بازده بدون ریسک بالا، برای ابعاد بزرگ معاملات سهام، توجیه آن را دشوارتر میکند.

همزمان اما احتمال این که نرخهای بالای بهره به اقتصاد آسیب برساند، بسیار بیشتر است. در دوران مدرن، بانکهای مرکزی در اجرای «فرود نرم» بسیار بد عمل کردهاند؛ فرود نرم چرخهای از افزایش نرخ بهره بدون رکودِ متعاقب را تکمیل میکند. تاریخ مملو از نمونههایی از سرمایهگذاران است که به اشتباه رشد قوی را در پایان دوره انقباض پولی پیشبینی کردند ولی در نهایت این رکود بوده که رخ دادهاست. این امر حتی در شرایطی که تورم کمتری نسبت به امروز دارد نیز صادق بوده است. نکتهی مهم این موضوع این است که اگر آمریکا تنها اقتصادی بود که وارد رکود میشد، بسیاری از کشورهای دیگر جهان نیز به دلیل وابستگی به دلار این مسیر را به سرعت طی میکردند.

تصمیم سخت بانکهای مرکزی

از طرفی هنوز این احتمال وجود دارد که بانکهای مرکزی که با بخش سرسخت تورم مواجه باشند و تحمل رکود را نداشته باشند. برای همین، ممکن است اجازه دهند تورم کمی بالاتر از اهداف آنها نیز قرار بگیرد؛ در کوتاهمدت، این امر باعث جنب و جوش اقتصادی میشود و از رکود فاصله میگیرد. همچنین ممکن است منافعی را در بلندمدت به همراه داشته باشد، در نهایت نرخهای بهره به دلیل تورم بیشتر، بالاتر میرود و از صفر فاصله میگیرد. این نتیجه به بانکهای مرکزی ابزار پولی بیشتری میدهد تا در طول رکود بعدی توانایی مدیریت بیشتری داشته باشد. در مجموع به همین دلیل، بسیاری از اقتصاددانان هدف تورمی ایدهآل را بیش از ۲ درصد میدانند.

با این اوصاف، مدیریت چنین تغییری در اهداف بانکهای مرکزی بدون ایجاد تبعات منفی، وظیفه بزرگی را به بانکهای مرکزی محول خواهد کرد. آنها سال گذشته، منابع و انرژی خود را صرف تاکید بر تعهدات و اهداف گذشتهی خود کردهاند که اغلب آنها نیز توسط قانونگذاران تعیین شده بودند. کنار گذاشتن یک سیاست و استقرار سیاست جدید با اهداف متفاوت، یک چالش بزرگ سیاستگذاری برای یک نسل است. در مسیر این تغییر «قاطعیت» اهمیت فراوانی دارد و کلید آن خواهد بود؛ در دهه ۷۰ میلادی، عدم شفافیت در مورد اهداف سیاست پولی منجر به نوسانات شدید در اقتصاد شد که در نهایت به عموم مردم و سرمایهگذاران آسیب رساند.

جمعبندی

تا کنون بانکهای مرکزی در کشورهای ثروتمند هیچ نشانهای از روند معکوس را در سیاستهای خود نشان ندادند. اما حتی اگر تورم کاهش یابد یا بانکهای مرکزی از مبارزه برای آن دست بکشند، بعید است که سیاستگذاران این چرخش در سیاستگذاری را بیعیب و نقص اجرا کنند. در این شرایط سرمایهگذاران خود را برای دورهی ناامیدی آماده کردهاند؛ دورهای که میتواند به دلیل بالا ماندن نرخها، تبعات رکود یا حتی ورود به مراحل گذار اجرای سیاستها رخ دهد.