طرح پانزی از نام چارلز پانزی گرفته شده است که در اوایل قرن بیستم به دلیل استفاده از این روش محبوبیت پیدا کرد.

اقتصادسنج | طرح پانزی از نام چارلز پانزی گرفته شده است که در اوایل قرن بیستم به دلیل استفاده از این روش محبوبیت پیدا کرد.

پانزی بر اساس یک فرض فریبنده عمل میکند، جایی که بازده پرداخت شده به سرمایه گذاران قبلی نه از سود مشروع بلکه از سرمایهگذاری شرکتکنندگان جدید حاصل میشود.

طرحهای پانزی به تزریق مداوم سرمایهگذاران جدید برای حمایت از پرداختها وابسته هستند، زیرا فاقد پشتوانه قانونی فعالیت تجاری هستند.

طرحهای پانزی به دلیل عدم شفافیت بدنام هستند و اغلب فقط اطلاعات مبهم یا نادرستی در مورد نحوه عملکردشان ارائه میدهند.

این طرحها در نهایت غیرقابل اجرا هستند و به ناچار با کاهش جریان سرمایهگذاران جدید از بین میروند و بسیاری از سرمایهگذاران را با زیانهای قابلتوجهی مواجه میکند.

طرحهای پانزی در اکثر حوزههای قضایی به دلیل ماهیت متقلبانهشان غیرقانونی است و مقامات بهشدت آنها را دنبال میکنند تا از سرمایهگذاران در برابر آسیبهای مالی محافظت کنند.

یکی از شناخته شده ترین طرحهای پانزی در بخش مالی توسط برنی مادوف ایجاد شد.

طرح پانزی او در سال ۲۰۰۸ پس از اذعان به اداره یک شرکت سرمایه گذاری جعلی پس از سالها کشف شد.

مادوف با تظاهر به اینکه یک شرکت سرمایه گذاری قانونی است و به آنها وعده سودهای مداوم و کلان میداد، مشتریان خود را فریب داد، اما به جای اینکه واقعاً پول سرمایه گذاران قبلی را سرمایهگذاری کند، از سرمایهگذاریهای اضافی بهعنوان اهرمی برای پرداخت پاداش به آنها استفاده کرد.

مادوف سالها صورتهای مالی ساخت تا ظاهر موفقیت آمیز این طرح را حفظ کند. در نتیجه فروپاشی نهایی این طرح در طول بحران مالی جهانی، صدها سرمایه گذار متحمل زیانهای هنگفتی شدند و یکی از بزرگترین تقلبهای مالی تاریخ فاش شد. بعداً، مدوف بازداشت شد، مجرم شناخته شد و به خاطر نقشش در اجرای این کلاهبرداری پانزی به ۱۵۰ سال زندان محکوم شد.

کلاهبرداریهای پانزی در کریپتو

نمونههایی از طرحهای پانزی ارزهای دیجیتال عبارتند از پالستوکن PlusToken))، یک کلاهبرداری عظیم میلیارد دلاری که سرمایهگذاران آسیایی را فریب داد، و بیتکانکت (Bitconnect)، یک پلتفرم وام دهی که در سال ۲۰۱۸ سقوط کرد.

این حوادث ارزش احتیاط و تردید را هنگام ورود به بازار ارزهای دیجیتال بیش از پیش افزایش میدهد، بنابراین، سرمایهگذاران اگر میخواهند از خود در برابر این طرحهای متقلبانه محافظت کنند، باید یاد بگیرند که علائم هشدار دهنده را تشخیص دهند.

به طور معمول، این طرحها در مورد استراتژیهای سرمایهگذاری خود شفاف نیستند و وعدههایی با بازده بیش از حد، اغلب با ضمانت، میدهند.

آنها اغلب به طور قابل توجهی به سیستمهای ارجاع متکی هستند، سرمایهگذاران را برای حرکت سریع تحت فشار قرار میدهند و از بازرسیها یا ممیزیهای نظارتی اجتناب میکنند.

کلاهبرداری هرمی چیست؟

افراد درگیر در یک طرح هرمی ملزم به سرمایه گذاری اولیه مالی هستند و به جای درگیر شدن در فروش محصولات یا خدمات واقعی، تاکید اصلی آنها بر متقاعد کردن دیگران برای تبدیل شدن به بخشی از این طرح است. یک ساختار هرمی سلسله مراتبی با مسئولیت نیروهای جدید برای جذب نیروهای جدید ایجاد می شود که شرکت کنندگان بیشتری را به همراه خواهند داشت. شرکتکنندگان اولیه غالباً از سرمایهگذاران بعدی مبالغی را برای سود خود دریافت میکنند که ظاهر شکوفایی را نشان میدهد.

با سختتر شدن یافتن شرکای جدید برای حمایت از هرم در حال گسترش، طرحهای هرمی ناپایدار و محکوم به شکست هستند. کسانی که در بالاترین سطح سود قرار میگیرند، زمانی که در نهایت سقوط میکنند، معمولا به قیمت کسانی که پایین تر از سلسله مراتب هستند و سرمایه گذاریهای خود را از دست میدهند، سود میبرند. به دلیل شخصیت استثمارگرانه و آسیبی که به افراد بیگناهی وارد میکنند که طعمه آنها میشوند، طرحهای هرمی در بسیاری از کشورها ممنوع است.

طرحهای هرمی همان مدل بازاریابی چند سطحی (MLM) را انتخاب میکنند. با این حال، شرکت کنندگان MLM میتوانند هم از فروش این محصولات و هم از استخدام اعضای جدید کمیسیون بگیرند. در مقابل، محصولات یا خدمات قانونی اغلب در طرحهای هرمی غایب هستند و تاکید اصلی بر استخدام شرکتکنندگان بدون ارائه ارزش واقعی است.

پرونده تلکسفری (Telexfree) نمونهای از طرحهای هرمی در صنعت مالی است. در حالی که تلکسفری (Telexfree)، که از سال ۲۰۱۲ تا ۲۰۱۴ اجرا میشد، ظاهراً خدمات تلفن اینترنتی را ارائه میکرد، هدف اصلی آن جذب مشارکتکنندگان بود. به سرمایه گذاران وعده سودهای کلان در ازای قرار دادن تبلیغات اینترنتی و جذب اعضای جدید داده شد. هزاران نفر قبل از اینکه این طرح سرانجام شکست بخورد فریب خوردند.

کلاهبرداریهای هرمی در کریپتو

طرحهای هرمی اغلب پرچمهای قرمز را برافراشته میکنند، زیرا وعده بازدهی فوقالعاده بالایی میدهند و به جای ارائه کالاها یا خدمات واقعی، بر جذب شرکتکنندگان جدید تأکید میکنند.

عاملان طرحهای هرمی ارزهای دیجیتال اغلب فقط جزئیات کلی یا مبهم را در مورد روشهای تولید بازده یا برنامههای سرمایهگذاری ارائه میکنند.

با این حال، بهدلیل نوسانات ذاتی داراییهای دیجیتال، هیچ تضمینی در دنیای ارزهای دیجیتال وجود ندارد و از هرگونه سرمایه گذاری که نوید سود میدهد باید اجتناب کرد.

در کلاهبرداریهای هرمی اغلب هیچ محصول یا خدمات واقعی ارائه نمیشود. به جای عملیات واقعی کسب و کار، استخدام و سرمایهگذاری اکثریت درآمد طرح را تشکیل میدهد. علاوه بر این، طرحهای هرمی ممکن است طرحهای جبرانی پیچیدهای را ارائه دهند که درک آنها چالش برانگیز است. اگر کسی نمی تواند بفهمد که استراتژی چگونه سود ایجاد می کند، باید با احتیاط عمل کند.

یک نمونه معروف از ترکیب پانزی و طرحهای هرمی، وانکوین (OneCoin) است که از سال ۲۰۱۴ تا ۲۰۱۷ اجرا میشد. این ارز دیجیتال بهعنوان یک ارز دیجیتال پیشرفته که از فناوری بلاکچین پیشرفته استفاده میکرد، به بازار عرضه شد. با این حال، غیرشفاف بود و فاقد قابلیتهای بلاکچین واقعی بود. هدف اصلی این طرح جذب شرکتکنندگان جدید از طریق ارائه پاداشهای قابل توجه به کسانی بود که سرمایهگذاریهای بسته وانکوین (OneCoin) را انجام دادند و شرکتکنندگان جدیدی را وارد کردند.

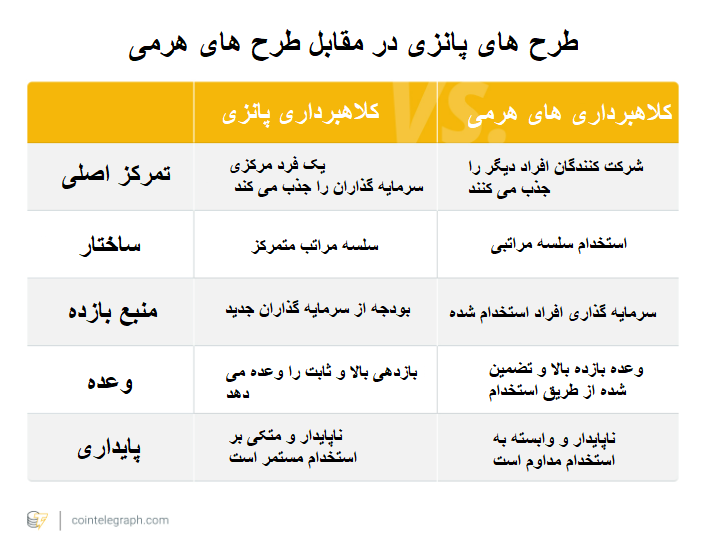

طرح پانزی در مقابل طرحهای هرمی

افراد میتوانند با درک تفاوتها از خود در برابر این طرحهای تقلبی محافظت کنند. در اینجا تفاوتهای اصلی بین هر دو طرح وجود دارد:

پیامدهای قانونی شرکت در طرحهای پانزی شامل کلاهبرداری احتمالی، اختلاس و اتهامات کلاهبرداری اوراق بهادار است. در صورت مجرم شناخته شدن، ممکن است حکم زندان صادر شود و مدت مجازات بستگی به دامنه جرم دارد.

قربانیان ممکن است در قالب جریمههای کیفری جبران خسارت کنند و مجریان قانون ممکن است اموال و وسایل نقلیهای را که از طریق فریب به دست آمدهاند توقیف کنند. دادگاه همچنین ممکن است برای جبران خسارات مالی قربانیان غرامت بپردازد.

در یک کلاهبرداری در طرحهای هرمی، قربانیان این اختیار را دارند که برای بازیابی خسارات و پاسخگو کردن مروجین طرح، دعوای مدنی ارائه کنند. برای محافظت از مشتریان و حفظ یکپارچگی بازار، نهادهای نظارتی به طور مداوم بر طرحهای هرمی نظارت و بررسی میکنند. با این حال، سرمایه گذاران باید احتیاط کنند و قبل از تصمیم گیری در مورد سرمایهگذاری دقت لازم را انجام دهند.