با وجود اینکه آمار بانک مرکزی از کاهش رشد نقدینگی حکایت دارد اما به نظر میرسد که آمارهای منتشر شده تنها گلچینی از وضعیت متغیرهای پولی است و خبری از جزئیات مهم این آمار نیست.

اقتصادسنج؛ با وجود اینکه آمار بانک مرکزی از کاهش رشد نقدینگی حکایت دارد اما به نظر میرسد که آمارهای منتشر شده تنها گلچینی از وضعیت متغیرهای پولی است و خبری از جزئیات مهم این آمار نیست.

بانک مرکزی در پنجشنبه هفته گذشته طی گزارشی، جدیدترین آمار از وضعیت نقدینگی را منتشر کرد. آماری که بر اساس آن، نرخ رشد نقدینگی در سه ماه ابتدایی امسال معادل ۳.۹ درصد بوده که در مقایسه با دوره مشابه سالهای ۱۴۰۱ و ۱۴۰۰ به ترتیب ۱.۷ واحد درصد و ۲.۷ واحد درصد کاهش یافته است. بنابراین رشد نقدینگی در بهار سال ۱۴۰۲ آماری حتی بهتر از هدفگذاری بانک مرکزی برای این نرخ را ثبت کرده است.

به علاوه، نرخ رشد سالانه نقدینگی در خرداد ماه به ۲۹ درصد رسیده که در مقایسه با رشد ۳۷.۸ درصدی این رقم در خرداد ماه سال گذشته با کاهش ۸.۸ واحد درصدی مواجه شده است.

بررسی این آمارها حاکی از آن است که اقدامات بانک مرکزی در زمینه مهار نقدینگی به عنوان مهمترین موتور محرک تورم موثر بوده و از تب و تاب نقدینگی تا حدی کاسته شده است. با این وجود، نحوه آماردهی بانک مرکزی از نقدینگی در ماههای گذشته دستخوش تغییر شده و وضعیت بخشی از جزئیات مربوط به متغیرهای پولی در هالهای از ابهام است. از این رو به نظر میرسد که آمار منتشر شده از سوی بانک مرکزی، تنها گلچینی از وضعیت متغیرهای پولی است و نمیتوان چندان به آن خوشبین بود. موضوعی که عبدالناصر همتی، رئیس کل اسبق بانک مرکزی نیز در توئیت اخیر خود به آن اشاره کرد.

نقدینگی چگونه کنترل شد؟

آنگونه که بانک مرکزی مدعی شده اقداماتی از قبیل کنترل رشد ترازنامه بانکها، افزایش نیم واحد درصدی نسبت سپرده قانونی و هدایت نرخ سود در بازار بین بانکی در سال گذشته باعث شد که رشد نقدینگی در سال ۱۴۰۱ به ۳۱.۱ درصد برسد که تا حدودی به هدف ۳۰ درصدی بانک مرکزی برای این نرخ نزدیک بود.

در سال ۱۴۰۲ اما بانک مرکزی هدفی ۲۵ درصدی را برای رشد نقدینگی هدفگذاری کرده و آمارهای منتشر شده نیز نشان میدهند که برنامههای بانک مرکزی در سه ماه نخست سال برای رسیدن به این هدف موفق بوده است.

از آنجایی که مهار نقدینگی، مهمترین قدم برای کنترل نرخ تورم به شمار میرود، با بررسی این آمار میتوان تا حدودی به آینده تورم در کشور امیدوار بود. البته بخش قابل توجهی از کارشناسان اقتصادی معتقدند که تورم ایران علاوه بر نقدینگی، از عواملی مثل تحریمهای اقتصادی و رشد اقتصادی پایین در پی آن نیز تاثیر میپذیرد و کنترل نقدینگی به تنهایی نمیتواند تورم را مهار کند.

ناگفتههایی از آمارهای پولی

نکتهای که در ارائه آمار نقدینگی باید به آن توجه کرد، تغییر رویه انتشار این آمار توسط بانک مرکزی از اسفند ماه سال گذشته به این سو است. بانک مرکزی تا بهمن ماه ۱۴۰۱ با انتشار گزارشی در بخش گزیده آمارهای اقتصادی، اعداد و ارقام مربوط به پایه پولی و نقدینگی را با جزئیات کاملی منتشر میکرد اما پس از آن، انتشار این آمار به خلاصهای از وضعیت کلی آنها محدود شد و خبری از جزئیات این متغیرها نبود.

این در حالی است که بخش قابل توجهی از انتقادات نسبت به سیاستهای بانک مرکزی، مربوط به همین جزئیات و بهویژه آمارهای نسبت پول به نقدینگی و بدهیهای دولت و بانک مرکزی بود. از سوی دیگر نیز در گزارش اخیر بانک مرکزی، هیچ اشارهای به پایه پولی و تغییرات آن نشده است.

رشد افسارگسیخته سهم پول از نقدینگی به کجا رسید؟

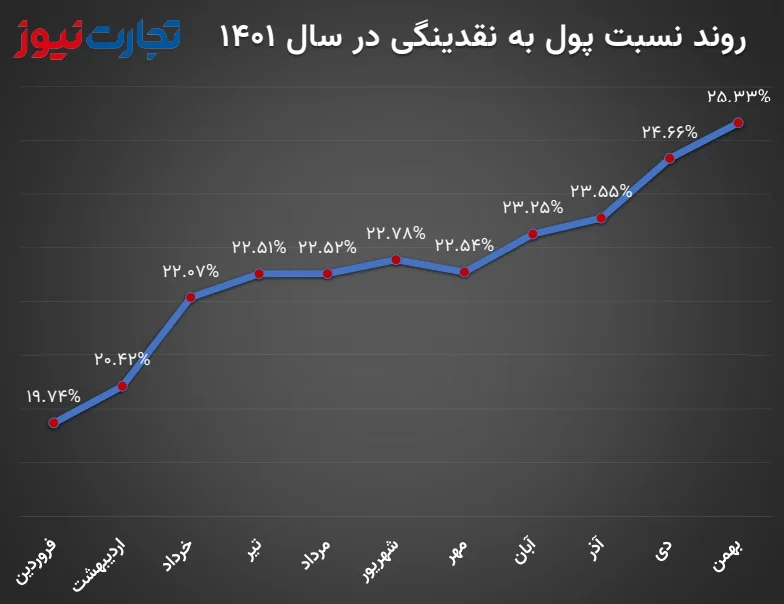

آخرین آماری که از نسبت پول به نقدینگی منتشر شده، مربوط به بهمن ماه سال گذشته است؛ زمانی که سهم پول از نقدینگی، رکورد جدیدی از خود بهجا گذاشت و به ۲۵.۳۳ درصد رسید.

رشد سهم پول از نقدینگی در کنار کاهش سرعت رشد نقدینگی در بهمن ماه، به این معناست که کاهش سرعت رشد نقدینگی مربوط به شبهپول یا همان بخش غیرتورمی پول بوده، اما پول که عامل تورمزای نقدینگی به شمار میرود، همچنان به رشد پرسرعت خود ادامه داده است.

علت این اتفاق نیز پیشبینی فعالان از آینده اقتصاد است. افزایش انتظارات تورمی در میان مردم باعث شده که آنها در انتظار افزایش بیشتر قیمتها در آینده نزدیک باشند. بنابراین فعالان با نقد نگهداشتن بخش بیشتری از داراییهای خود، از این منابع برای برطرف کردن نیازهای کوتاهمدت استفاده میکنند. بنابراین سهم پول از نقدینگی که شامل سپردههای دیداری و اسکناس است، از کل نقدینگی افزایش میبابد.

این در حالی است که به علت توقف انتشار آمارهای اجزای تشکیلدهنده نقدینگی از بهمن ماه، محاسبه نسبت پول به نقدینگی از آن پس ممکن نبود.

روند نسبت پول به نقدینگی در سال ۱۴۰۱

توقف انتشار آمار بدهی دولت و بانک مرکزی

از سوی دیگر، وضعیت بدهی دولت به شبکه بانکی و همچنین بدهی بانکها به بانک مرکزی نیز در گزارش بهمن ماه، نگرانکننده بود. چراکه بررسیها حاکی از افزایش نیاز بانکها به استقراض از منابع بانک مرکزی و همچنین تشدید رشد بدهی دولت و بهویژه شرکتهای زیرمجموعه آن به بانک مرکزی بود. به طوری که در حالی بدهی بانکها به بانک مرکزی از ابتدای سال ۱۴۰۱ تا بهمن ماه آن سال ۱۳۵ درصد افزایش یافته بود که این رقم در دوره مشابه سال ۱۴۰۰ معادل ۵۹ درصد بود.

از سوی دیگر، بدهی بخش دولتی به شبکه بانکی نیز در بهمن ماه رشد نقطه به نقطه ۲۰.۶ درصدی را ثبت کرد. البته رشد بدهی به بانکها در شرکتهای دولتی بسیار شدیدتر بود. به طوری که این رقم از ۶۹.۳ هزار میلیارد تومان در ابتدای سال ۱۴۰۱ با ۸۱ درصد رشد به بیش از ۱۲۵ هزار میلیارد تومان در پایان بهمن ماه رسید.

رشد بدهیهای دولت و بانک مرکزی و توقف انتشار آمار آن، از آن جهت نگرانکننده است که بهزعم برخی کارشناسان اقتصادی، این رشد بدهی به دلیل تغییر شیوه تامین کسری بودجه توسط دولت و انتقال فشار ناشی به شرکتهای دولتی بوده است، که اثر این اقدام در کوتاهمدت در متغیرهای پولی نمایان نمیشود.

کنایه همتی به سیاستهای متناقض دولت و بانک مرکزی

رئیس کل سابق بانک مرکزی در توئیتی که امروز در صفحه رسمی خود منتشر کرد نیز به منتشر نشدن جزئیات آمارهای متغیر پولی اشاره کرد. همتی در این باره نوشت: «دستور دادید جلوی اضافه برداشت بانکها را بگیرند، چاپ پول متوقف شوند، تا آخر شهریور صف ۱۲۵ همتی وام ازدواج جمع شود، ۵۰۰ هزار وام مسکن تخفیفدار ۵۵۰ میلیونی بدهند… حداقل دستور انتشار آمار متغیرهای پولی را نیز صادر کنید تا نتایج دستورات متناقض قابل ارزیابی باشد.»

در این شرایط باید دید که واکنش دولت و بانک مرکزی به این توئیت چه خواهد بود؛ آیا جزئیات آمارها منتشر میشود یا همچنان سرکوب آماری در دولت سیزدهم ادامه خواهد یافت؟