چاپ پول در ۷ ماهه سال جاری در اقتصاد ایران بی سابقه بوده است.

اقتصادسنج؛ رشد پایه پولی در ۷ ماهه سال جاری در اقتصاد ایران بی سابقه بوده است.

براساس گزارش پولی و بانکی بانک مرکزی که امروز منتشر شده است، پس لرزههای سیاستهای انقباضی بانک مرکزی با هدف کنترل تورم، در مهرماه سال جاری بیش از هر زمان دیگری خود را نشان داده است. گزارش سیاست پولی دو هفته اخیر نیز نشان میدهد که پس از تصویر نامطلوب سرریز ناترازی بانکها بر پایه پولی در مهرماه، در دو هفته اخیر بانکها با تنگنای مالی شدیدتری مواجه بودهاند و لذا درخواست نقدینگی خود از بانک مرکزی را در قالب ریپو افزایش دادهاند.

بانک مرکزی نیز در دو هفته اخیر بخش بزرگتری از این نیاز شبکه بانکی را پاسخ داده و به عبارت دیگر تزریق بیشتری انجام داده است. اما با توجه به اینکه مدتهاست بانک مرکزی حداقل نرخ ریپو را روی ۲۱ درصد تثبیت کرده است، این تزریق بیشتر به این بازمیگردد که بانکها ناگزیر شدهاند که نرخ درخواست منابع از بانک مرکزی را افزایش دهند. این وضعیت علامتی از کاهش رشد چاپ پول طی ماههای آتی نمیدهد.

رشد بی سابقه پایه پولی در ۷ ماهه

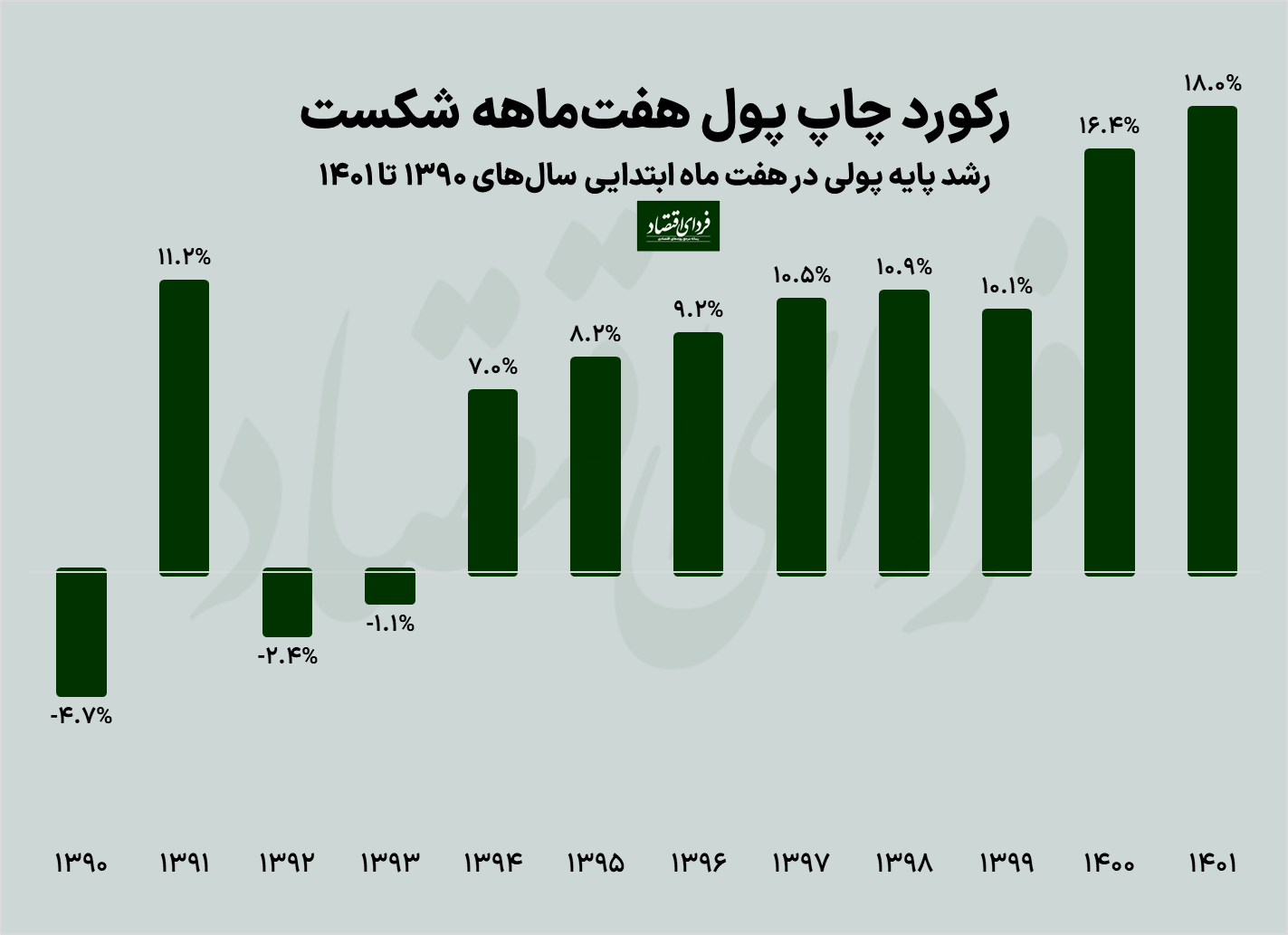

در ۷ ماهه سال جاری پایه پولی حدود ۱۱۰ هزار میلیارد تومان افزایش یافته است که معادل ۱۸ درصد رشد پایه پولی طی ۷ ماه است. افزایش ۱۸ درصدی پایه پولی طی ۷ ماه ابتدایی سال طی دو دهه گذشته بیسابقه بوده است. در نمودار زیر میزان رشد ۷ ماهه پایه پولی از ابتدای دهه ۹۰ نشان داده شده است.

وخامت وضعیت شبکه بانکی

منابع رشد پایه پولی در ۷ ماهه سال جاری نشان میدهد که کسری بودجه و مجموعه ناترازیهای اقتصاد در حال تخلیه بر بانک مرکزی است. در افزایش ۱۱۰ هزار میلیارد تومانی پایه پولی، ۴۱ ه.م.ت ناشی از رشد خالص بدهی بخش دولتی به بانک مرکزی و ۵۱ ه.م.ت ناشی از افزایش بدهی بانکها به بانک مرکزی است. اما نکته قابل توجه این است که تنها در ماه مهر، ۳۱ ه.م.ت معادل ۱۹ درصد به بدهی بانکها به بانک مرکزی اضافه شده است. در واقع ۶۲ درصد از کل افزایش بدهی بانکها به بانک مرکزی در سال ۱۴۰۱ در ماه مهر بوده است.

این وضعیت ناشی از ناترازی بانکهاست. این ناترازی و مشکلات نقدینگی بانکها در ماههای بعدی یعنی آبان و آذر بدتر شده است و نشانه این بدتر شدن در گزارش اخیر سیاست پولی مشهود است (نمودار اول). پس از سه ماه ثبات در انقباض پولی و شرایطی که بانکها بین ۸۰ تا ۸۵ ه.م.ت در هفته درخواست نقدینگی میکردند و بانک مرکزی بین ۶۵ تا ۷۰ ه.م.ت آن را که با نرخی بالاتر از ۲۱ درصد بودند، پرداخت میکرد، در دو هفته جاری هر دوی این ارقام به شدت افزایش یافتند.

بانکها در هفته گذشته ۱۲۵ ه.م.ت درخواست نقدینگی داشتند و در هفته جاری معادل ۱۰۸ ه.م.ت. بانک مرکزی نیز در هفته گذشته ۹۲ ه.م.ت و در هفته جاری ۹۶ ه.م.ت به درخواست نقدینگی بانکها پاسخ داده است. لذا تصویر دو هفته اخیر سیاست پولی بسیار متفاوت از ماههای گذشته است که میتواند نشاندهنده اضطراری شدن وضعیت بانکها باشد. وضعیتی که در افزایش قابل توجه نرخهای سود سپرده نیز منعکس شده است.

تحریف احتمالی نرخ بازار بین بانکی اعلامی بانک مرکزی

نکته قابل توجه در رابطه با تصویری که بانک مرکزی از بازار پول ارائه میدهد، ناهمخوانی نرخ بازار بین بانکی با سایر متغیرهای مرتبط با بازار پول است. در شرایطی که بانکها ماههاست که با سیاست انقباضی بانک مرکزی مواجه هستند و تداوم این وضعیت فشار روزافزونی بر بانکها داشته است و این وضعیت نهایتا به جایی رسیده که فقط در یک ماه بدهی بانکها به بانک مرکزی ۳۱ ه.م.ت معادل ۱۹ درصد افزایش یافته است و با استمرار وضعیت بد بانکها و عدم واکنش مناسب بانک مرکزی میزان تقاضای نقدینگی بانکها در قالب ریپو ۲۸ درصد در دو هفته اخیر افزایش یافته است، این که نرخ بازار بین بانکی هیچ تغییری نکرده باشد، بسیار دور از ذهن است.

به نظر میرسد نرخ بازار بین بانکی اعلامی بانک مرکزی یا نشاندهنده وضعیت همه بانکها نیست و یا بانک مرکزی این نرخ را به گونهای محاسبه و اعلام کرده است که خارج از روال منطقی است که باعث میشود منعکسکننده وضعیت بازار بین بانکی نباشد.

چرا وضعیت شبکه بانکی به اینجا رسید؟

طی یک سال گذشته بانک مرکزی تلاش بسیاری برای مهار نقدینگی و اعمال سیاست پولی انقباضی کرد تا از این طریق بتواند تورم را مهار کند. اما از آنجا که انتظارات تورمی در این دوره به هیچ وجه کاهش نیافت، این سیاست نتوانست تداوم یابد یا اثر مطلوبی بر تورم بگذارد.

وقتی انتظارات تورمی بالاست، افراد تمایلی به سپردهگذاری مدتدار ندارند، لذا ماندگاری سپرده ها نزد بانکها کاهش میابد. این وضعیت را میتوان در نسبت پول (سپردههای جاری) به شبه پول (سپردههای مدتدار) نیز ردیابی کرد. با کاهش ماندگاری سپردهها، تعداد بانکهایی که دچار مشکل نقدینگی میشوند و در واقع در عملیات روزانه خود، دچار کسری میشوند، افزایش مییابد.

بنابراین در بازار بین بانکی عرضه منابع کاهش یافته و تقاضای آن افزایش میابد. وقتی تحت چنین شرایطی بانک مرکزی نیز پاسخ مناسبی به نیاز نقدینگی بانکها نداده، و با نرخ بالایی (۲۱ درصد ریپو) به آنها قرض میدهد، هزینههای آنها را افزایش داده و به مرور زمان مشکلات نقدینگی آنها را بیشتر میکنند. همچنین بانکها به دلیل این کسری به سمت جذب سپرده با نرخ بالاتر میروند که این نیز به نوبه خود ناترازی بانکها را افزایش میدهد.

از طرف دیگر، کسری بودجه دولت و تسهیلات تکلیفی دیکته شده از طرف مجلس نیز از مسیرهای مختلف منابع بانکها را جذب کرده و مشکلات آنها را افزایش داده است. بنابراین مشخص است که مجموع این ناترازیها در اقتصاد جایی برای تخلیه جز پایه پولی ندارد و نتیجه آن تیک آف بی سابقه چاپ پول با سوخت ناترازی بانکهاست.

فردای اقتصاد/