اکونومیست در گزارشی، چشمانداز سیاست پولی را برای سال۲۰۲۳ ترسیم کرد. این گزارش نشان میدهد که سکانداران پولی چالشهای جدی برای مهار تورم در سال آینده خواهند داشت.

به گزارش اقتصادسنج؛ اکونومیست در گزارشی، چشمانداز سیاست پولی را برای سال۲۰۲۳ ترسیم کرد. این گزارش نشان میدهد که سکانداران پولی چالشهای جدی برای مهار تورم در سال آینده خواهند داشت. بر اساس این گزارش، اقتصادهای بزرگ و درصدر آنها آمریکا در تلاشند با اتخاذ سیاستهای پولی مناسب تورم را کنترل کنند. موضوعی که ممکن است به بهای کاهش رشد تمام شود.

اقتصاد جهان هر روز کندتر میشود و بسیاری از کشورها در معرض خطر سقوط به رکود در سال۲۰۲۳ قرار دارند. در آمریکا با شدت گرفتن روند افزایشی نرخهای بهره، در راستای مبارزه فدرال رزرو با تورم، این کشور با تهدید سقوط بازار مسکن و افزایش بیکاری مواجه است.

سیاستهای انقباضی، ارزش دلار را بالا برده و از این راه در حال صدور تورم به بازارهای نوظهور است و همزمان پرداخت بدهیهای ارزی آنها را سختتر میکند.

اروپا با بحران شدید انرژی درگیر است که کارخانهها را به تعطیلی میکشاند و مصرفکنندگان را تحت فشار قرار میدهد. قاره سبز اکنون درگیر وضعیتی است که شدت رکود آن، بهطور قابل توجهی به تغییرات آب و هوایی بستگی دارد.

در سوی دیگر، چین درحال مبارزه با سقوط بازار مسکن و بیثباتیهای اقتصادی ناشی از سیاست کووید صفر است که مستلزم تصمیمگیری دوباره درباره آینده قرنطینههای سختگیرانه است.

امیدی به پایان مشکل تورم نیست

چشمانداز نشریه اکونومیست از ۲۰۲۳ نشان میدهد که نیمه اول سال ممکن است برای جهان با آرامش ضمنی همراه باشد. اروپا به اندازه کافی ذخیره گازی دارد تا بتواند زمستانی معتدل را بدون بحران بزرگ پشت سر بگذارد. هرچند انتظار میرود قیمتهای کالا همچنان بالا و بیثبات باقی بمانند؛ اما صرف تکرار نشدن جهشهای قیمتی۲۰۲۲ کافی است تا تورم سالانه تا حدودی کاهش یابد. با این حال امیدی به پایان مشکل تورم و بحران انرژی وجود ندارد.

فدرال رزرو با نرخ تورم حدود ۴درصد مواجه خواهد بود که تا حدی میتواند به این دلیل باشد که بازار کار بسیار تحت فشار است و تقریبا دو جای خالی برای هر کارگر بیکار وجود دارد. اروپا بار دیگر در راستای آماده شدن برای زمستان نیاز به پر کردن مجدد ذخایر گاز خود دارد؛ اما این بار در طرف عرضه سهم روسیه بسیار کمتر از میزان۲۰۲۲ خواهد بود.

این درحالی است که اگر چین دوباره به مسیر رشد بازگردد، رشد جهانی بالاتر خواهد بود و این امر تقاضای جهانی برای گاز طبیعی مایع را افزایش خواهد داد که بعید است عرضه آن تا اواسط دهه افزایش داشته باشد. قیمتهای بالاتر گاز طبیعی مایع در بازار احتمالا تحمل دومین زمستان و بحران انرژی را برای اروپا سختتر از زمستان اول خواهد کرد.

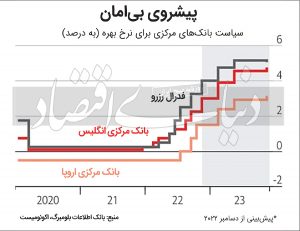

رفتار تهاجمی بانکهای مرکزی

در سرتاسر دنیای ثروتمند، بانکهای مرکزی به همان اندازه که برای مهار تورم لازم است، تهاجمی خواهند بود. بهبود شرایط اشتغال از اولویت خارج شده است و اکنون بازگرداندن ثبات قیمتها در کانون توجه قرار گرفته است.

درحالیکه تکنوکراتها ممکن است کاهش رشد اقتصادی را در مقام هزینه اجتنابناپذیری برای کاهش تورم تحمل کنند، سیاستمداران با افزایش نگرانیها درباره چشمانداز اقتصادی، کار دشوارتری در پیش دارند. در اروپا، دولتها مبالغ هنگفتی را برای محافظت از اقتصاد خود در برابر هزینههای انرژی تخصیص دادهاند.

تلاش نافرجام انگلستان در استقراض بیشتر برای برانگیختن رشد، ممکن است توسط کشورهای دیگر نیز تکرار شود. با این حال همانطور که تجربه بد انگلیسی نشان داد، تحریک اقتصاد در شرایطی که بانکهای مرکزی تقاضا را با افزایش نرخهای بهره کاهش میدهند، احتمالا نتیجه معکوس خواهد داشت.

فشار به کشورهای بدهکار

از منظر اکونومیست، بحران بعدی ناشی از تضاد بین انقباض پولی و پایداری مالی میتواند در ایتالیای بدهکار بروز کند. بانک مرکزی اروپا (ECB) با وجود افزایش نرخ بهره برای مبارزه با تورم، همچنان به خرید اوراق قرضه ایتالیایی ادامه میدهد. باوجوداین، بدهی ۱۰ساله ایتالیا با بازدهی ۲/ ۲درصدی بالاتر از معادل آلمانی معامله میشود. درصورتیکه بانک مرکزی اروپا مجبور شود نرخها را به اندازه فدرالرزرو برای مهار تورم افزایش دهد، بودجه ایتالیا تحت فشار شدیدی قرار خواهد گرفت. غول بدهی تنها ایتالیا را هدف قرار نداده است و این احتمال وجود دارد که درگیری پولی-مالی به ژاپن نیز ضربه بزند.

بدهیهای خالص عمومی این کشور، حدود ۱۷۰درصد تولید ناخالص داخلی برآورد میشود و از جهت تعهد بانک مرکزی ژاپن به نرخهای بهره پایین در سایه تورم زیر هدف، تاکنون پایدار بوده است.

اکنون حتی تورم ژاپن در حال افزایش است و شکاف بین سیاست پولی سست و نرخهای بالای فدرالرزرو، فشار نزولی شدیدی بر ین وارد میکند. در صورت تداوم تورم، چرخش به سمت انقباض پولی اجتنابناپذیر خواهد شد.

مشکل رکود برای چین

سایر نقاط جهان و بیش از همه کشورهای در حال توسعه و بازارهای نوظهور، با چالش جدی مقابله با سیاستهای انقباضی فدرالرزرو روبهرو هستند. البته بهطور کلی درحال حاضر کشورهای با درآمد متوسط نسبت به دورههای گذشته افزایش نرخ فدرال رزرو از آمادگی بهتری برخوردار هستند.

بیشترین خطر متوجه کشورهایی است که سیاستهای اقتصادی آنها همواره دچار مشکل بوده است؛ از گزینههای جدی این لیست میتوان به آرژانتین و ترکیه اشاره کرد.

بخشهای فقیرتر جهان، بهویژه در قاره آفریقا و بسیاری از کشورها همچنان در لبه بحران به سر میبرند و باید پیش از ارائه راهکار نجاتی از سوی صندوق بینالمللی پول، برای کاهش بدهیها با چین وارد مذاکره شوند.

در روزگاری که تطبیق افزایش نرخهای بهره با بدهیهای عمومی دشوار است؛ اگر تصمیمات سیاستگذاری از جانب کشور دیگری باشد وضعیت بسیار دشوارتر نیز خواهد شد.

دنیای اقتصاد/